完美电竞頭部連鎖美容院美麗田園再次出手收購同行。

10月15日,美麗田園公告,以12.5億元人民幣對價,戰略收購上海思妍麗實業股份有限公司(以下簡稱“思妍麗”)100%股權。據弗若斯特沙利文數據,走高端路線的思妍麗是中國第三大美容服務品牌。

這意味著中國美容行業的三大頭部品牌都將歸屬于美麗田園旗下。除美麗田園、思妍麗外,排名第二的奈瑞兒在2024年被美麗田園收購70%股份,今年5月美麗田園又進一步追加收購其20%股份。

通過收購來擴張規模,已是美麗田園熟悉的發展路徑。美麗田園高層在15日上午的電話會中提到,該公司在過去32年的行業運營中積累了超30項成功收購案例。除大型品牌外,過往美麗田園也多次小規模地吸納因經營不善而出清的美容院。

美麗田園的收購思路非常明晰,它看中的標的主要是與自身定位相似的品牌,即聚焦一二線城市、高消費力客群的高端美容院。

以思妍麗為例,其在全國擁有182家門店,其中約三分之一分布在北上廣深,而美麗田園旗下約37%的門店也位于北上廣深。兩者的會員畫像也高度契合,均以白領、企業主、家庭主婦為主。

這背后的考慮不難理解。首先,中國美容市場的半壁江山都在高線城市,守住這個主戰場有利于美麗田園鞏固其行業頭部地位。據弗若斯特沙利文數據,2024年中國美容服務市場規模的約40%來自20個核心城市,而其中北上廣深四大一線城市占比達到20%。

其次,同類并購能發揮的協同效應更為顯著,美麗田園方面稱之為“平臺化導向的并購”。當新品牌帶來的門店、客群等資源與既有業務高度重合,企業用同樣一套中后臺能力,就能服務不同的前端業務,運營效率自然更高。

通過“買買買”不斷擴充版圖后,如今美麗田園的業務主要包括美容與保健、醫療美容、亞健康醫療服務三大板塊。其中,美容與保健業務占比最大,包括美麗田園、貝黎詩和即將加入的思妍麗等生活美容品牌,以及主打中醫養生的奈瑞兒;醫美業務的品牌主要是秀可兒,另外奈瑞兒、思妍麗也有部分醫美門店;亞健康醫療服務則由研源醫療提供。

整體來看,傳統的生活美容服務仍是美麗田園的核心業務。

美麗田園在短短兩年時間內將兩大行業頭部品牌納入麾下,顯示出該公司作為行業龍頭的實力。但換個角度來看,當不止一個頭部品牌放棄單打獨斗,加入集團化陣營,也是行業心態趨于保守的體現。

交易價格一定程度上也能證明這一點。美麗田園此次收購思妍麗的12.5億元交易對價,對應的思妍麗市盈率為14.8倍,遠低于美麗田園29.5倍及行業可比公司均值的23.3倍。

這背后不可忽視的一個行業趨勢是,相對傳統的生活美容市場正面臨醫美行業的強勢競爭。

艾媒咨詢《2024年中國生活美容及輕醫美市場研究報告》指出,近幾年傳統生活美容客戶快速向輕醫美分流;其中援引的數據顯示,從2021年到2023年,中國生活美容市場規模增長率持續下滑。

醫美行業的自媒體博主“代大米”告訴界面新聞,作為從業者她明顯感到過去幾年中國醫美行業的競爭日趨激烈,上游廠商和下游醫美機構都在增多,行業信息也越發透明,體現在終端就是醫美服務的價格戰,不少醫美項目的價格持續走低。

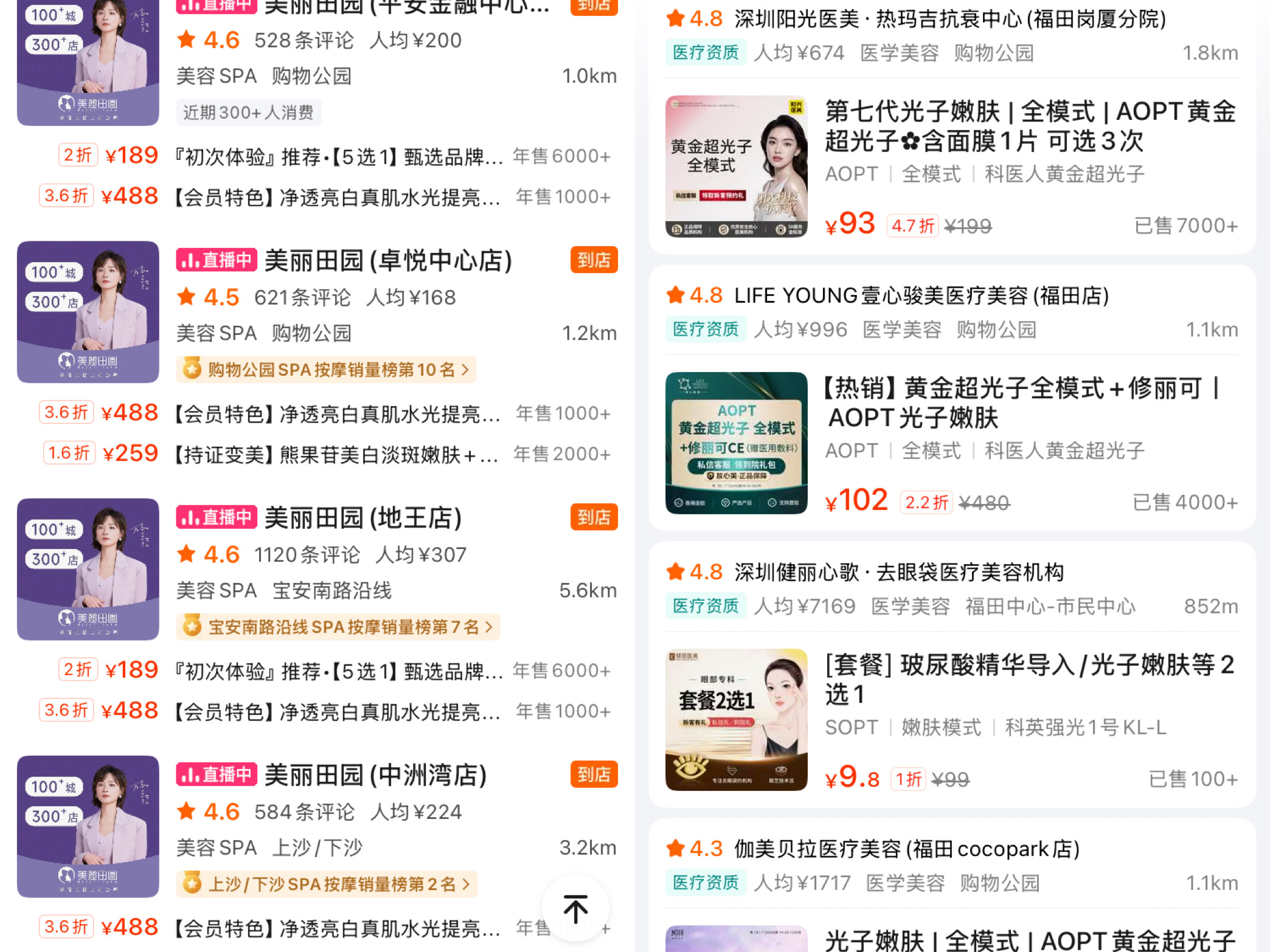

界面新聞在本地生活APP上搜索發現,以深圳為例,如美麗田園、思妍麗等品牌的皮膚管理項目價格大多在200元以上,對比來看,像光子嫩膚這樣普及度較高的入門級醫美項目,在多家醫美機構的團購價格可以低至100元以下。

除低價優勢外,醫美項目的功效通常也更即時,這對生活美容客群的吸引力不小。

實際上,美麗田園近幾年也在加大對醫美業務的投入,不僅是因為它分流了生活美容的生意,還在于醫美業務的客單價和毛利率相對更高。此次美麗田園收購思妍麗,很大程度上也是看中了其醫美業務。

據美麗田園管理層介紹,收購思妍麗將有助于集團整合醫療資源,提升醫療增值業務的收入。目前,美麗田園旗下共有27家醫美門店,而思妍麗擁有19家,其中17家位于美麗田園已覆蓋的城市。

而所謂的資源整合,很重要的一方面是客戶群體的打通。晶捷品牌咨詢創始人、戰略品牌專家陳晶晶告訴界面新聞,美麗田園能否通過協同效應發展起醫美這條第二增長曲線,很大程度上取決于背后客戶關系管理(CRM)與全域會員體系的整合能力——如何讓不同品牌的客戶在統一的會員體系中形成復購、遷移與增值。

實際上不僅是美麗田園,如思妍麗這樣兼有生活美容和醫美業務的企業,基本也都是循著這個思路,將過往積累的生活美容客群,轉化為醫美及亞健康醫療服務的客戶。根據美麗田園方面公布的數據,在美麗田園和思妍麗,醫美及亞健康醫療服務在美容和保健服務客戶中的滲透率,分別為28.7%和18.8%。

然而有業內人士告訴界面新聞,這種依賴內部轉化的獲客方式在當下市場中的競爭力有限。對比來看,市面上的老牌醫美機構都非常熟悉流量玩法——先通過低價項目將客人引流到店內,再讓銷售能力強的內部咨詢師去做升單,如吸引客人消費價格更高的進階項目等。

這種打法的邏輯是先廣泛輻射再做進一步篩選,而生活美容機構則是在精準但更有限的流量池中做轉化。問題就在于,隨著醫美的普及度提升,入門消費者不再需要通過生活美容作為過渡才能接觸到醫美。

除獲客方式外,傳統生活美容機構轉型做醫美的另一難點,在于適應快節奏的市場競爭。

有醫美產品toB銷售告訴界面新聞,或是出于安全考慮,美麗田園旗下醫美品牌秀可兒對選品非常謹慎,內部決策機制也較為復雜,需要經過反復討論和研究,因此品項體系也相對簡單。“有的新品進入市場一兩年,它們才會選擇引入,但大部分產品一兩年后就開始降價了。”

由此看來,美麗田園錨定高端市場、強化協同優勢的并購邏輯在理論上能行得通,但實操層面未必能一帆風順。

陳晶晶對界面新聞表示,并購帶來的業績增長,在初期能通過并表體現,但真正的協同效應通常滯后1至2年。中長期來看,企業規模、文化、品牌定位與系統兼容的復雜性,都會帶來協同難度與文化沖突的隱性代價。另外,考慮到醫美行業輿情風險較高,當多個頭部品牌被納入同一母體,也可能在負面輿情發生時形成聲譽共振,放大風險。